|

le operazioni di financial credit insurance di sace

The Big Five

Export Made in Italy nel Golfo Persico

di Domenico Del Sorbo e Anna Spano

Studio Del Sorbo

le operazioni di financial credit insurance di sace

Una garanzia per l’internazionalizzazione

delle piccole e medie imprese sui mercati esteri

Il «decreto sulla competitività», successivamente convertito in legge 80/05, ha consentito a SACE di ampliare il proprio portafoglio assicurativo con l’offerta, accanto ai prodotti tradizionali di natura commerciale, di nuovi prodotti di natura finanziaria. Si tratta degli strumenti di financial credit insurance di cui le imprese italiane, coinvolte in processi di internazionalizzazione, possono servirsi per ottenere un accesso agevolato al credito.

Fra i prodotti SACE di financial credit insurance, il credit enhancement, più comunemente conosciuto come garanzia per l’internazionalizzazione, costituisce uno strumento finanziario di supporto per tutte quelle piccole e medie imprese che incontrano difficoltà nella raccolta di fondi necessari per affrontare investimenti in nuovi mercati esteri.

La garanzia, infatti, consente alle aziende di ottenere finanziamenti con scadenze più lunghe e a tassi maggiormente favorevoli, essendo le banche direttamente garantite da SACE, nel caso in cui l’impresa non riuscisse più a sostenere il piano di rientro del finanziamento erogato.

Caratteristiche del prodotto finanziario

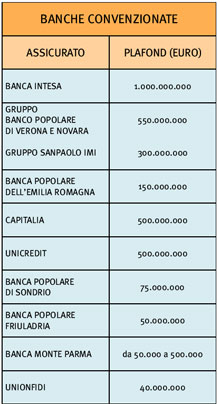

La garanzia per l’internazionalizzazione si basa su una serie di accordi, siglati da SACE e le principali banche italiane, nei quali vengono stabiliti anche il plafond massimo dei finanziamenti da erogare alle imprese. In base a questo ammontare le aziende che ricevono mutui a condizioni di mercato, devono appartenere alle piccole e medie imprese almeno per il 50%; mentre per la parte restante devono avere un fatturato non superiore ai 250 milioni di euro.

Alle stesse si richiede, inoltre, di:

- essere costituite in società di capitali (requisito derogabile a particolari condizioni);

- avere la sede legale, direzione e parte sostanziale delle attività produttive in Italia;

- realizzare una percentuale minima di fatturato export (almeno il 10% del fatturato complessivo);

- presentare un buon standing creditizio (non inferiore ad una soglia minima) precedentemente concordato da SACE con l’istituto bancario;

- operare in un settore produttivo o nei servizi a condizione che non realizzino una pura attività di Import-Export: lo strumento del credit enhancement, infatti, è finalizzato a favorire i processi di internazionalizzazione delle imprese dalla semplice promozione sui mercati esteri sino a forme più complesse di joint-venture.

Inoltre, se il portafoglio di finanziamenti viene cartolarizzato, SACE rilascia (in sostituzione della precedente) un’ulteriore garanzia sui titoli emessi nell’ambito della cartolarizzazione.

Copertura Assicurativa

La copertura concessa alle banche (italiana o estere) e ai consorzi fidi sul rischio di default delle imprese finanziate, può avere una durata compresa fra i 3 e i 6 anni con valutazione caso per caso e giunge fino ad un massimo del 70% del prestito erogato.

Le attività finanziabili riguardano le seguenti voci di spesa:

a) costi di impianto e di ampliamento (acquisto di terreni; acquisto, riqualificazione o rinnovo di impianti e macchinari, attrezzature industriali e commerciali; acquisto o ristrutturazione di beni immobili anche ad uso ufficio);

b) costi promozionali e pubblicitari (partecipazioni a fiere e mostre in Italia e all’estero);

c) costi di ricerca e sviluppo capitalizzati in bilancio;

d) diritti di brevetto industriale e diritti di utilizzazione delle cosiddette opere di ingegno;

e) spese per tutelare il “Made in Italy” (marchi, brevetti, prodotti di origine controllata);

f) spese per acquisire partecipazioni non finanziarie in imprese estere;

g) consulenze specialistiche per accordi di joint-venture con imprese estere;

h) spese relative all’approntamento di beni e/o servizi o l’esecuzione di lavori commissionati da committenti esteri (capitale circolante), purché i contratti di fornitura di riferimento non siano presenti nel portafoglio dell’impresa alla data di erogazione del finanziamento.

Vantaggi del credit enhancement per le imprese

Il credit enhancement, se da un lato si presenta come uno strumento di assicurazione finanziaria per le banche e gli altri investitori, dall’altro risponde direttamente alle esigenze delle aziende, in particolare le piccole e medie imprese che soffrono maggiori difficoltà nel reperimento di risorse da impiegare nel processo di internazionalizzazione.

Grazie alla garanzia finanziaria, infatti, le aziende godono di diversi benefici:

a) accesso agevolato ai finanziamenti; la natura chirografaria dei prestiti erogati, non essendo assistita da garanzie reali quali l’ipoteca o il pegno, consente alle imprese di intraprendere un percorso di internazionalizzazione con maggiore facilità, senza dover disporre di un patrimonio immobiliare adeguato. Inoltre, l’erogazione del mutuo avviene in un’unica soluzione e con piano di ammortamento concordato;

b) maggiori finanziamenti: il 70% del mutuo ottenuto, essendo garantito da SACE, non altera le linee di fido disponibili, consentendo alle aziende di utilizzare la liquidità rimanente per un eventuale accesso ad altri prestiti;

c) nessun costo aggiuntivo: il premio assicurativo viene versato a SACE dalla banca finanziatrice, sottoforma di una quota del margine di interesse complessivamente incassato, proporzionale alla percentuale di copertura garantita.

Infine, nell’ambito della garanzia per l’internazionalizzazione delle imprese, la quota di finanziamento assicurata da SACE ha una ponderazione pari a zero nel calcolo dei coefficienti patrimoniali previsti da Basilea 2. Questo si traduce, per le banche, in minor costi da sostenere per l’accantonamento del capitale minimo richiesto e, quindi, in risorse maggiori da destinare ad altri impieghi.

Sono questi i vantaggi, anche dal lato delle banche, che assicurano alle imprese un accesso migliore al credito in grado di tutelarle contro i rischi legati alle attività con l’estero e, al contempo, di finanziarle nei processi di internazionalizzazione. |